Book info

| English | Chinese |

|---|---|

| Venture Deal | Startup募資、天使投資人、投資契約、談判策略全方位教戰法則 |

| Amazon.com | 博客來-創業投資聖經:Startup募資、天使投資人、投資契約、談判策略全方位教戰法則 |

資本要的向來不變,它要公司的可變現的價值(估值)一直往上。

學著與資本做朋友,是一輩子的功課

「創業家常常認為他用產品改變世界,而投資方則認為用投資改變世界。」兩者出發點完全不一樣,都應該思考自己在社會上究竟該扮演怎樣的角色。

-

資本心得1:創業一開始就要把股權分好

-

資本心得2:搞清楚資本的本質

-

資本心得3:創業者和創投的關係是對等的

-

共患難容易,共享福難:這個也是他自己在新浪募資過程中的例子,提醒團隊要先約定好,然後約定了,就不要反悔。要 Honor 當初的決定。

-

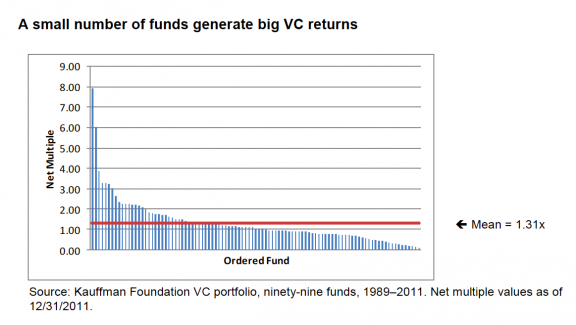

資金在不同時期會有不同的性格 (表情):這邊的筆記沒有做的很詳細,不過大致上的意思是說,在創業的不同階段,不同時期的資金,有的是像天使投資人的資金,可能是因為家人或朋友的信任,相信你這個人,所以不太會要求什麼,所以才叫天使來著… 但之後的創投,若是遇到不好的投資人,就會「晴天借傘,雨天收傘」。這邊給創業者提醒的是,公司的價值要一直成長,因為創投不是要跟你走一輩子的,他們是要出場的。

-

創投的風格要慎選:也回歸到這本書的主題,Term Sheet (投資條件書) 的目的,是要將創投與團隊雙方的利益綁在一起,而不是對著幹的雙方。所以團隊挑選適合風格的創投很重要。重點是共同利益。

-

這邊分析了美國、中國、跟台灣創投的著眼點與可行性:美國的創投看的是全球利益;中國的創投可以有 VIE 架構可以使用 (出場);而台灣呢?這邊談到國外的創投不太容易投資成立在台灣的公司,法規或制度上都有所限制。

-

產品 + 運營 (Operation):全球市場中,兩者同等重要,缺一不可。而在中國市場,運營比產品重要。

-

知己知彼:團隊要清楚知道創投要什麼。

如何找好創投

- 募資是加速正循環,不是解決負循環:也就是說,除了天使以外,正常的募資階段應該是公司已經開始賺錢了,正要擴大規模的時候再募資,也就是在 0 → 1 之後,正要開始 1 ⇒ 100 的階段。(小心得:嗯… 所以說公司沒賺錢又缺錢的時候其實可以不用去找創投了)

你在找好創投,創投也在找好團隊:這有點呼應到蔣顯斌先生提到的「創投的風格要慎選」。所以要找到好創投之前,先把自己變成好團隊吧! - 募資越晚越好:因為創投是要出場的,每個階段募資的金額都要做好規劃,如果早期太早拿到太大的估值,在後面的募資階段就會壓力更大。另一方面,跟創投培養好關係,雙方互相了解,花越多時間了解之後,到時候才不會後悔。

- 優化投資人,別優化估值:當團隊要開始募資了,不同的創投可能會提出不同的估值,這時候別單純以估值決定創投。因為估值只是這整個投資的一部分,團隊要思考的是,不同創投與自己的契合度 (風格),他背後可以幫助團隊的資源,共同利益等等…。

https://rocket.cafe/talks/80296

https://www.bnext.com.tw/article/41696/jiang-xian-bin-says-learn-to-work-with-venture-capital-venture-deals

https://news.readmoo.com/2017/02/24/170224-investment/