(1)定義

市盈率(PE),就是股票的市價(Price)與盈利(Earning)的比值,可以按股票總市值與公司利潤總額來計算,也可以按照每股股價與每股盈利計算。

市盈率(PE)= 公司總市值/公司總利潤 = 每股股價/每股盈利(EPS)

市盈率表示投資者為了獲得公司每一單位盈利或利潤,願意支付多少倍的價格。例如,一隻股票的每股盈利為1元,投資者以市價20元購入股票,則該股價對應的市盈率就是20倍。市盈率的高低也隱含了投資者承擔的風險,市盈率越高則說明投資者承擔的風險相對也越高。

按照用於計算市盈率的「盈利」時間的不同,市盈率可以分為靜態市盈率和動態市盈率。靜態市盈率是基於公司過去四個季度的每股盈利來計算。動態市盈率是基於公司未來四個季度的盈利來計算。

(2)優缺點

市盈率法的優點是容易理解,所以是很多估值的首選。但缺點也很明顯,包括如下。

第一,損益表容易被操縱。比對資產負債表而言,損益表更容易被操縱。這是因為財務報表是基於「責權發生制」而不是「現金收付制」,存在人為主觀調節的空間很大。同時,公司短期盈利很少的變動,對公司股價和市值影響很大。所以損益表和利潤都是財務欺詐的重災區。

第二,沒有區分股權價值和企業價值。通過市盈率估值法計算出來的公司的市值反應的是公司的股權價值,但沒有反應公司的負債(杠桿)程度。假設同行業A、B兩家公司凈利潤(10億元)和每股盈利完全相同,按市盈率法(20倍),兩家公司具有相同的市值(200億元)。問題是如果A公司有100億元付息負債,而B公司不僅沒有付息負債,而且還有100億元的富餘現金,則市盈率估值就會顯得非常奇怪。按照此估值,A公司的企業價值(股權價值200億+付息債務100億元-富餘現金0元)為300億元。B公司的企業價值(股權價值200億+付息債務0億元-富餘現金110元)為100億元。這顯然不合理,因為相比之下,B公司的財務更為穩健,更有價值。

(3)健康估值的體檢和調整

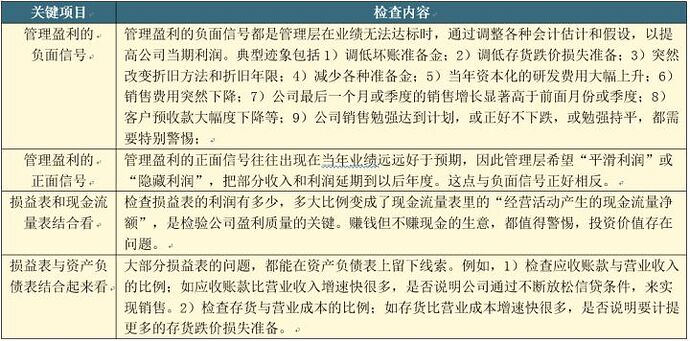

要正確運用市盈率法的關鍵,是確定盈利或利潤的真實性和準確性。但這其實很難,需要專業負責的財務盡調,所以並不作為本節討論重點。筆者就列舉一些簡單的核查信號。

<img src=“https://pic3.zhimg.com/v2-1282dd6d7b01533302becda152e87b8d\_b.jpg” data-caption=“” data-size=“normal” data-rawwidth=“1115” data-rawheight=“552” class=“origin_image zh-lightbox-thumb” width=“1115” data-original=“https://pic3.zhimg.com/v2-1282dd6d7b01533302becda152e87b8d_r.jpg”>

(4)市凈率估值門檻

注意,本章的所有估值方法的「買入估值門檻」,都是基於公司的盈利不再增長的假設。之所以這麼保守,是因為1)成長性非常難預測;2)成長性往往被高估。特別是初創公司因為規模小,恰逢行業景氣,頭幾年可能有40-50%的高增長。但巴菲特說過:「對內在價值增長率的最高期望是平均每年15%。而實際上,幾乎沒有哪家企業能在相當長時間內每年實現15%的高增長。」所以,避免為「成長性溢價」買單是價值投資規模風險的重要手段。

市盈率的買入估值,就是投資者在買入公司股票時,能接受的最高市盈率水平。

投資回報率(ROI)= 1/市盈率

或者 市盈率(PE) = 1/ 投資回報率

買入估值門檻:對於優秀公司,市盈率估值基準是16倍,極限估值是20倍。該門檻主要基於如下兩方面考慮。

第一,即股市的長期回報率是6%-7%,假設投資者期望的回報率是6.7%。

第二,由於市盈率(PE)

= 1/ 投資回報率,投資者6.7%的投資回報率對應就是16倍市盈率。換而言之,如果公司盈利不增長,且估值水平不變,投資者將可以獲得6.7%的年投資回報。

賣出估值門檻:無論多優秀的公司,市盈率超過40倍,都是需要評估減倉賣出的信號。該門檻主要基於如下兩方面考慮。

第一,即使公司非常優秀,在40倍市盈率下,在不考慮成長因素下,投資者的回報率只有2.5%。

第二,10年長期國債收益率在3.5%-4%,且基本無風險。所以2.5%的投資回報率是不划算的,沒有吸引力。

(5)市凈率估值法的小結

凈利潤要做剔除非經營性利潤處理,以反映企業真實的凈利潤。市盈率要在比較中才有意義,絕對值無意義。

找出企業在相當長的時間段內的歷史最低最高和平均三檔市盈率區間。考察周期至少5年或一個完整經濟周期。若是新上市企業,必須有至少3年的交易歷史。

找出同行業具有較長交易歷史的企業做對比,明確三檔市盈率區間